Как подать декларацию 3-ндфл через личный кабинет налогоплательщика

Содержание:

- Способы получения возврата

- Как проверить статус рассмотрения заявки на налоговый вычет

- Некоторые нюансы оформления

- Как подать декларацию через Интернет

- Что входит в понятие «личный кабинет налогоплательщика»?

- О новом сервисе

- Что нужно знать о налоговом вычете

- Куда обратиться и какие документы собрать

- Основания для отказа в вычете

- Где можно узнать про налоговый вычет

- Как проверить статус налогового вычета на госуслугах

- Как можно узнать статус налогового вычета

- Как узнать статус налогового вычета

- Как оформить налоговый вычет через портал Госуслуги

- Как узнать когда перечислят налоговый вычет за квартиру

- Узнать статус налогового вычета

- Оформляем налоговый вычет через госуслуги

- Как узнать, когда перечислят налоговый вычет за квартиру

- Как оформить налоговый вычет через личный кабинет налогоплательщика

- Что делать если отправлена налоговая декларация 3-НДФЛ с ошибками

- Документы необходимые для предоставления вычета

- Как узнать о состоянии проверки декларации 3-НДФЛ и возврате налога в режиме онлайн через интернет

- Сколько денег мне вернут в случае оформления налогового вычета?

Способы получения возврата

В российском законодательстве по состоянию на 2019 год существует два способа вернуть НДФЛ:

- через налоговую инспекцию;

- через работодателя.

Если выбрали первый вариант, то оформить возврат можно в любое время после окончания отчетного года. За квартиру, купленную в 2018 году, получить вычет можно с 1 января 2019 года.

В налоговой инспекции вычет удобнее вернуть в случае, если нужна сумма полностью за год. Но вернется не более, чем 13% от фактически уплаченной суммы.

Для возвращения налогового вычета через ФСН нужно:

- собрать пакет документов по месту регистрации;

- подать их в территориальный филиал налоговой службы лично, онлайн, заказным письмом или через доверенное лицо;

- подождать, пока ведомство проверит документы на соответствие, – 3 месяца;

- по истечении срока сообщат решение. В случае положительного результата вернут деньги на расчетный счет в банке.

Существует еще один способ — возврат налога через работодателя. Вычет вернется не в полном объеме сразу, а по частям. Конца расчетного года ждать не стоит, получить деньги можно в любой момент.

Для осуществления возврата НДФЛ через работодателя необходимо:

- собрать документы;

- подать их в налоговую инспекцию лично, по почте, в электронной форме через личный кабинет на nalog.ru или через доверенное лицо;

- на протяжении 30 дней будет проходить рассмотрение, и по его завершению налоговая обязана выдать уведомление для работодателя о наличии у работника права на налоговый вычет.

Как проверить статус рассмотрения заявки на налоговый вычет

Портал «Госуслуги » разрешает обратиться в национальные власти с заказом тех либо иных справок, документов, разрешений либо с целью обращения по какому-либо вопросу. Нужна предварительная регистрация в уполномоченных центрах (в большинстве случаев, это отделения Ростелекома).

ИФНС РОССИИ ПО ТОСНЕНСКОМУ РАЙОНУ ЛЕНИНГРАДСКОЙ ОБЛАСТИ

На сайте ФССП граждане РФ могут проверить, нет ли их имени в базе данных исполнительных производств. Этот сервис очень полезен для людей, позволяющих выехать за границу: если обнаружится, что у человека есть подлежащий взысканию долг более чем в 5 тыс. рублей, то пограничники могут не выпустить его из страны. Регистрация для пользования сервисом не нужна.

Некоторые нюансы оформления

Налоговые вычеты предоставляются гражданам в конце календарного года, но бывают исключения.

Важно! Подать соответствующую декларацию плательщик вправе в любое время года. Необходимо только предъявить полный пакет документов и дождаться, когда выплата будет произведена

Не все граждане РФ имеют возможность получить налоговый вычет, даже в ситуациях, которые прописаны в НК. К таким категориям относятся лица, не имеющие дохода, который облагается налогом:

- безработные, живущие на государственные пособия;

- люди, трудоустроенные неофициально, и самозанятое население, поскольку причисляются к вышеупомянутой категории;

- индивидуальные предприниматели, использующие льготные налоговые режимы.

Подсчитать точную сумму вычета можно самостоятельно, вычислив 13% от суммы выплаченных налогов. Можно использовать специальные онлайн-калькуляторы или обратиться за помощью на кассу инспекции.

Пример: Стоимость квартиры за пределами Москвы, которую купили, составляет 2 миллиона рублей. Чтобы узнать приблизительную сумму, которую вернет государство, нужно от общей суммы найти 13 процентов. Делается это по формуле 2 000 000 x 0,13 (13%) = 260 000 рублей.

Внимание! Максимальная сумма по имущественному вычету, с которой можно его получить, составляет 2 миллиона рублей. При ипотеке с процентов максимальный порог увеличивается до 3 млн руб., то есть получить можно будет до 390 000 рублей

При ипотеке с процентов максимальный порог увеличивается до 3 млн руб., то есть получить можно будет до 390 000 рублей.

При этом строительство жилья должно быть завершено, и дом сдан в эксплуатацию. В противном случае могут возникнуть некоторые затруднения.

Сумма единовременной выплаты ограничена не только общей стоимостью жилья, но и не должна превышать 13% от годового дохода заявителя. Поэтому получить 260 тыс. руб. сразу будет непросто.

Самостоятельно оформлять налоговый вычет несложно. Достаточно следовать инструкции, описанной в этой статье. К тому же на сайте ФНС при заполнении декларации 3-НДФЛ, а затем самого заявления, есть небольшие подсказки, которые помогут человеку не запутаться в процессе. Необходимые операции можно произвести не выходя из дома буквально за 15-20 минут. Потребуется только время на ожидание проверки от ведомства. Ответ от налоговой организации по статистике быстрее, чем при личном обращении в офис организации, поскольку часть работы автоматизирована сервисом, что значительно упрощает проверку.

Как подать декларацию через Интернет

Налоговый вычет распространяется на социально значимые расходы, которые несет гражданин. Законодательство рассматривает такую возможность, как помощь и экономическую защиту налогоплательщиков. Есть 5 основных ситуаций, когда гражданин может получить свой налоговый возврат, это вычет:

- на образование – предоставляется, если человек оплачивает свое обучение, обучает за свой счет ребенка, подопечных. Список документов и инструкция для вычета есть на портале ФНС.

- имущественный – оформляется при покупке квартиры, другой недвижимости, или строительстве. Сюда же входит покупка земли. Если человек покупает участок и строит на нем дом, он может получить вычет и за участок, и за строительство. Необходимые документы и действия.

- на лечение – возвращается часть расходов, если человек оплачивал медицинские услуги и препараты за свой счет. Также можно оформить вычет на лечение детей, ближайших родственников. Подробнее.

- на благотворительность — предоставляется гражданам, которые делают благотворительные взносы, и могут подтвердить это документально (счета, квитанции и т.д.). Детальнее о налоговом возврате на благотворительность.

- пенсионный – применяется для тех, кто делает добровольные пенсионные страховые взносы; и тех, кто делает взносы в негосударственное пенсионное обеспечение. Порядок действий и список документов.

Оформление налогового вычета через личный кабинет налогоплательщика значительно упрощает задачу. Для этого нужно зарегистрироваться на nalog.ru, собрать необходимые документы. Например, при покупке недвижимости нужны акты о купле-продаже, приеме-передачи, свидетельство о регистрации собственности и т. д. Для каждой ситуации свой набор документов, для подачи декларации их нужно отсканировать. Дальше нам понадобится пошаговая инструкция.

Чтобы заполнить и отправить документ в инспекцию через интернет, нужен сертификат электронной подписи. Его можно получить прямо в своей учетной записи. В личном кабинете заходим в «Профиль».

Выбираем нужную версию, появится кнопка запроса, нажимаем на нее. Затем в новом окне нужно проверить свои данные и составить индивидуальный пароль.

Когда пароль будет готов, направляем запрос через синюю кнопку. После этого придется немного подождать пока будет подготовлен сертификат, это займет от нескольких секунд до нескольких часов. Система оповестит, когда сертификат будет готов.

Ключ ЭП готов, теперь можно оформлять налоговый вычет через личный кабинет налоговой, без посещения инспекций.

Заполнение и отправка

Сервис подробно объясняет, что нужно делать и как заполнять. После скачивания программы и формирования 3-НДФЛ, получится документ в формате XML. Чтобы правильно подать заявление на возвращение части расходов, декларация должна остаться именно в таком формате, никакое имя ей присваивать не нужно. С готовым набором документов возвращаемся в свой кабинет, на рабочей панели находим кнопку «Налог на доходы ФЛ», нажимаем на нее.

Нажимаем на ссылку для заполнения/отправки онлайн. Откроется новая страница, внизу которой есть два варианта: отправить готовый документ или составить новый. Выбираем «Направить сформированную декларацию».

Затем появится окно для загрузки готового XML-файла. Здесь выбираем год, за который составлена декларация. То есть, если нужен вычет за строительство дома, которое происходило в прошлом году, значит и отмечаем прошлый год, а не текущий. Потом через кнопку «Выберите файл» загружаем 3-НДФЛ.

Появится блок для отправки, нажимаем красную кнопку.

Теперь осталось загрузить дополнительные документы. Они загружаются точно так же, как и сама декларация.

Когда все файлы будут прикреплены, останется только заверить документы электронной подписью.

В поле с паролем вводим тот индивидуальный код, который составили при получении сертификата. Нажимаем на кнопку отправки. Теперь пакет документов направлен в налоговую инспекцию. Сроки обработки информации в ИФНС составят до трех месяцев. Проверить статус поданных документов можно через личный кабинет налогоплательщика в разделе 3-НДФЛ.

Как только будет принято решение о возмещении части расходов или в отказе, статус декларации изменится.

Что входит в понятие «личный кабинет налогоплательщика»?

Все доходы, поступавшие в распоряжение гражданина нашей страны в течение года, подлежат обложению обременением. Самыми распространенными случаями прибыли становится:

- Заработная плата на официальном месте трудовой занятости. Налог в такой ситуации направляет работодатель.

- Суммы, полученные после продажи собственности от квартиры или авто, любых других товаров. Например, бывшего во владении мобильного телефона или ПК.

- Средств, поступающих в качестве оплаты трудовой деятельности самозанятых граждан и многого другого.

Официальный заработок уже включает суммы платежей. В иных ситуациях гражданину требуется самому заполнить декларацию с указанием количества полученных в распоряжение денег и данными о той сумме, которая им направлена в бюджет страны. Наиболее простым вариантом становится решение оформить налоговый вычет онлайн через личный кабинет.

Создание кабинета

Для использования онлайн-ресурса, потребуется сформировать свою личную страничку на официальном сайте налоговой службы.

Это можно сделать двумя способами:

- Лично посетить территориальный отдел ФНС. Он может быть как по месту регистрации, как и другой, по выбору. С собой потребуется взять паспорт и копию или оригинал свидетельства ИНН. В случае обращения в отдел, рекомендованный по месту регистрации, ИНН брать с собой не нужно.

- Альтернативным вариантом становится использования авторизированной записи на официальном сайте госуслуги.ру. Для подтверждения записи на этой ресурсе требуется обратиться в центр, предоставив паспорт и СНИЛС.

Следующим шагом становится получение личного сертификата. С его помощью подписываются материалы, направляемые непосредственно с личного ПК входя в профиль.

Полученный электронный код хранится:

- На персональной рабочей станции пользователя. Её использование предполагает установка браузера со специализированным программным обеспечением, которое на мобильных устройствах не поддерживается. Полученный ключ обязательно переносится на еще один ПК и дополнительно обеспечивается системой зашиты.

- Альтернативным и отличающимся большей надежностью способом становится случай, когда материал хранится в защищенной системе ФНС страны. В такой ситуации защиту обеспечивает ресурс ведомства, предусмотрено использование с мобильного устройства.

Оформляется учетная запись по номеру ИНН и кодовым уникальным данным пароля. В дельнейшем, чтобы подать налоговую декларацию в личный кабинет физическое лицо только вводит для входа предоставленные данные.

Подтверждением созданной подписи становится зеленая закладка на странице.

О новом сервисе

Эта возможность появилась в середине 2016 года, когда в НК РФ были внесены соответствующие изменения. Вычеты или возврат подоходного налога в размере 13% имеют право, конечно, только плательщики этого налога. Вычеты бывают разными. Среди них выделяются следующие:

- имущественный, получаемый при продаже или покупке объекта недвижимости;

- социальный, выдаваемый тем, кто занимается благотворительностью, проходит обучение, лечится, расходует средства на негосударственное обеспечение пенсии, а также добровольное страхование пенсионное и жизни;

- профессиональный, выплачиваемый ИП, нотариусам, от гражданско-правовых договоров, адвокатам и авторам;

- от операций с ЦБ;

- стандартный, на ребенка, а также для лиц, категории которых перечислены в п.1 статьи 218 НК РФ.

Чтобы получить каждый из этих вычетов вместе с декларацией нужно подавать заявление, а также сканировать и приложить необходимый пакет документов. В результате получается, что отделение налоговой службы с этой целью посещать совершенно необязательно. Все происходит через интернет. И налогоплательщик получает, таким же образом, законный вычет.

Что нужно знать о налоговом вычете

Правом на получение вычета обладает каждый гражданин России при выполнении некоторых условий, в частности, при покупке недвижимого имущества.

Имущественный вычет делится на три части и предоставляется по следующим видам расходов:

- погашение процентов по кредиту;

- приобретение нового объекта недвижимости или строительство;

- погашение оставшейся суммы займа в том случае, если вы оформляли кредит на покупку недвижимости или воспользовались программой рефинансирования ипотеки.

Налоговый вычет исчисляется до максимальной суммы – 2 000 000 рублей на приобретение жилья на территории РФ или строительство нового дома.

ФОТО: gu-st.ruПри покупке квартиры вы имеете право получить возврат определённой суммы денег. Первый шаг, который вы должны предпринять, чтобы получить вычет – оформить и подать налоговую декларацию самостоятельно. Сделать это очень просто на сайте налог.ру – нажмите на кнопку «подать декларацию» и внесите все необходимые данные

ФОТО: gu-st.ruПри покупке квартиры вы имеете право получить возврат определённой суммы денег. Первый шаг, который вы должны предпринять, чтобы получить вычет – оформить и подать налоговую декларацию самостоятельно. Сделать это очень просто на сайте налог.ру – нажмите на кнопку «подать декларацию» и внесите все необходимые данные

Перед тем как подать документы через личный кабинет на сайте налог.ру, учтите, что вычет не оформляется в тех случаях, когда оплата жилья была выполнена за счёт средств:

- материнского капитала;

- бюджетных;

- работодателя.

Также вычет не положен в случае, если сделка купли-продажи была заключена гражданином, который является взаимозависимым по отношению к плательщику налогов, то есть супругом, родителем, ребёнком, братом или сестрой покупателя жилья.

Главное преимущество при онлайн-оформлении документов заключается в том, что с июля 2019 года каждый пользователь сайта налог.ру может быстро и без проблем подать заявление на получение налогового вычета – теперь вам не нужно ждать 3 месяца для того, чтобы была проведена камеральная проверка. Это существенно упрощает процесс подачи заявки.

Куда обратиться и какие документы собрать

— Куда нужно обращаться, чтобы получить налоговый вычет?

Существует два возможных варианта.

- Налоговая служба. Вычет можно получить при подаче налоговой декларации по НДФЛ в налоговую инспекцию по месту жительства после окончания года (налогового периода) с приложением копий необходимых документов. В этом случае налоговая служба вернет часть уплаченного ранее налога.

- Работодатель. Стандартные вычеты можно получить при обращении к работодателю, если вы льготник или у вас есть несовершеннолетний ребенок. Налоговый вычет на детей можно получить, написав заявление работодателю и предоставив свидетельство о рождении ребенка. Тогда в течение года налоговая база будет уменьшаться автоматически, то есть человек будет платить налог с меньшей суммы заработной платы.

Для получения социальных вычетов до окончания года нужно будет предоставить работодателю кроме полного комплекта документов уведомление о подтверждении права на налоговый вычет. Это справка определенного образца, которая выдается налоговой службой в течение 30 дней после обращения.

То есть для получения налогового вычета после окончания налогового периода (31 декабря) нужно обращаться в налоговую службу, до окончания налогового периода можно обратиться за вычетом к работодателю.

— Какие документы нужно предоставить для получения вычета за лечение?

— Вычет можно получить не только за лечение, но и за получение лекарственных препаратов. Его может получить физлицо, оплатившее медицинские услуги, которые были оказаны ему самому, супруге/супругу, родителям, а также детям и подопечным в возрасте до 18 лет.

Для подтверждения потребуются:

- Копии платежных документов об оплате лечения, лекарств или страховых взносов. Это могут быть кассовые чеки, квитанции, платежные поручения, банковские выписки о безналичном перечислении денег.

- Копия договора об оказании медицинских услуг, если такой договор заключался.

- Копия лицензии медицинской организации.

- Оригинал справки медицинской организации об оплате услуг.

- Копия документов, подтверждающих родство.

При покупке лекарственных препаратов понадобится:

- Рецептурный бланк, оформленный в медицинской организации.

- Платежные документы.

Этот комплект предоставляется в налоговую службу или работодателю.

Например, если человек в год купил лекарств на 10 тысяч рублей, у него есть рецепты на эти препараты и чеки о покупке, то он может предоставить эти документы в налоговую инспекцию. Эти 10 тысяч не должны будут учитываться при налогообложении.

Если вы заработали за прошедший год 500 тысяч рублей, то налог (НДФЛ) будет платиться не со всей суммы, а за вычетом этих 10 тысяч. То есть с 490 тысяч рублей.

При сумме годового дохода в 500 000 рублей платят 13% НДФЛ — 65 000 рублей. Если человек тратит на лекарства за год 10 000 рублей, то налог берется с 490 000 рублей. И составляет 63 700 рублей. Таким образом человек может получить после подачи документов в налоговую службу возврат в размере 1 300 рублей.

Основания для отказа в вычете

Налоговые органы могут отказать в предоставлении вычета при отсутствии оснований, выявлении нестыковки данных.

| Причина отказа | Действия заявителя |

| Недостаточный перечень предоставленных документов | Необходимо дополнить перечень документов в ходе проверки или после окончания в составе приложений к вновь представляемой декларации |

| Несоответствие периодов получения доходов и расходов, представленных в вычете | Необходимо разделить документы по соответствующим периодам и представить данные в ИФНС |

| Противоречие в данных декларации и документах, например, наличие арифметических ошибок | Требуется проверить верность расчета, указанных в декларации данных |

Где можно узнать про налоговый вычет

Часто о таком нюансе граждане забывают, поэтому начинают беспокоиться, если вычеты не производятся. Тем более что многие физические лица следят за этим, чтобы ориентироваться в сумме, которую необходимо заплатить за ипотечный кредит. Кроме того, их волнует, применяются ли к ним уже социальные налоги.

С такими вопросами можно обратиться в несколько ведомств, где помогут узнать, был ли вычет. К таким структурам относятся:

- ИФНС;

- ФНС;

- Федеральная служба судебных приставов.

Как узнать про налоговый вычет в налоговой инспекции? Чаще всего те, кто платит налоги на социальные пособия, стараются отслеживать информацию по телефону. Обычно они звонят в налоговые органы и просят предоставить всю необходимую информацию.

Такой способ уже несколько устарел, поэтому данные организации разработали специальные электронные версии своих сервисов. На них созданы онлайн-службы, благодаря которым каждый заемщик может свободно получить всю необходимую для него информацию.

Как проверить статус налогового вычета на госуслугах

Как можно узнать статус налогового вычета

Наиболее проверенным способом, позволяющим узнать статус налогового вычета, был звонок в отделение Федеральной налоговой службы. Сотрудники инспекции имеют право предоставлять данные заявителю по телефону, если он назовет свою фамилию, имя и отчество. Хотя иногда для уточнения требуются дополнительные сведения:

Как узнать статус налогового вычета

Во-первых, ввести логин и пароль, которые есть в регистрационной карте, выданной в ФНС. Чтобы получить карту, нужно прийти к налоговикам с паспортом и оригиналом свидетельства с ИНН. Если логин и пароль налогоплательщик потерял, восстановить их несложно, обратившись в офис ФНС еще раз с теми же документами, что и при регистрации.

Как оформить налоговый вычет через портал Госуслуги

Часто бывает так, что из-за отсутствия должного финансового образования в нашей стране некоторые граждане упускают возможность воспользоваться своими правами в определенных сферах жизни. В этой статье мы поговорим о способах вернуть часть налогов, уплаченных государству от вашей официальной заработной платы.

Как узнать когда перечислят налоговый вычет за квартиру

С момента подачи декларации государственному органу отводится три месяца для камеральной проверки прикладываемых бумаг. По истечении этого срока, инспекция обязана вынести решение о предоставлении имущественного вычета при покупке жилья или отказать в предоставлении льготы. Каким бы не было решение государственного органа, налогоплательщик получает уведомление.

Узнать статус налогового вычета

Во-вторых, войти в «Личный кабинет» можно, используя Универсальную электронную карту (точнее, привязанную к ней электронную подпись). Получить ключ с ЭЦП можно в одном из удостоверяющих центров (как правило, их функцию выполняют региональные отделения Сбербанка). Одно из преимуществ второго способа — пароль можно задавать и менять самостоятельно.

Оформляем налоговый вычет через госуслуги

- Зайдите на сайт gosuslugi.ru и авторизуйтесь;

- Перейдите в раздел «Каталог услуг»;

- Выберите категорию «Налоги и финансы»;

- Выберите пункт «Прием налоговых деклараций»;

- Выберите услугу «Предоставление формы 3-НДФЛ»;

- Ознакомьтесь с условиями предоставления услуги и нажмите на кнопку «Получить услугу»;

- Заполните декларацию, подтвердите заявку электронной подписью и отправьте в налоговую на рассмотрение.

Как узнать, когда перечислят налоговый вычет за квартиру

Максимальный срок на выплату налогового вычета за квартиру и другое приобретенное имущество составляет 3 календарных месяца, именно после данного срока деньги должны поступить на ваш счет от налоговой службы, вы можете контролировать данный процесс зарегистрировавшись в личном кабинете на сайте налоговой службы России.

Как оформить налоговый вычет через личный кабинет налогоплательщика

Сначала разберем, как зайти непосредственно в сам ЛК. Ссылка размещена прямо на главной странице сайта ведомства.

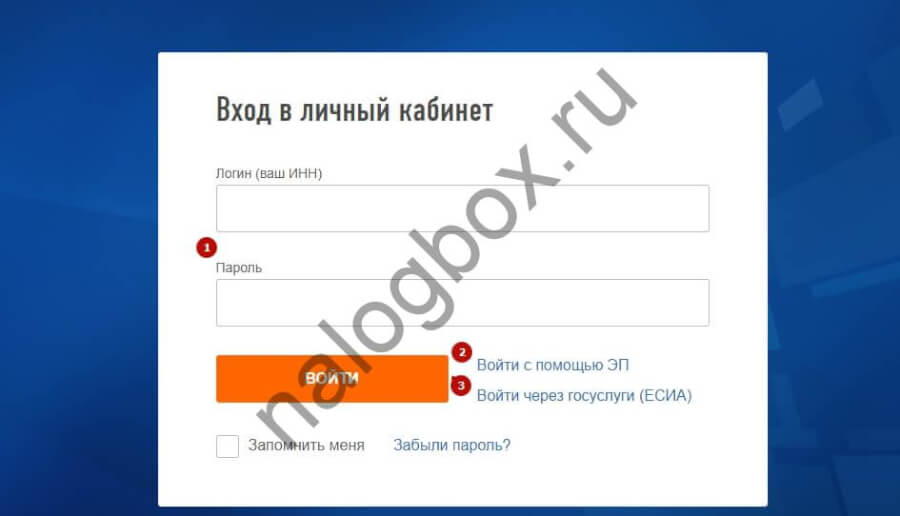

Дальше предлагается 3 варианта доступа на ресурс для оформления налогового вычета через личный кабинет налогоплательщика:

- Через логин и пароль. Чтобы их получить, необходимо заранее сходить в любую ИФНС, необязательно по месту жительства. Там, при предъявлении паспорта, вам выдадут регистрационную карту с первичным паролем.

- С помощью ЭЦП. Ее оформляют в специальных Удостоверяющих центрах. ЭЦП представляет собой подпись налогоплательщика, зашифрованную криптографическим способом и записанную на любой носитель (USB-карту, жесткий диск и др.).

- Через Госуслуги, где надо пройти предварительную регистрацию и создать Подтвержденную учетную запись.

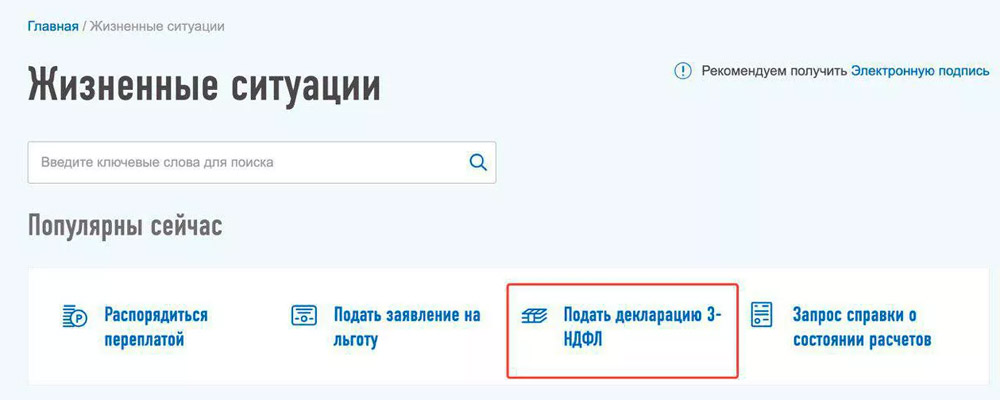

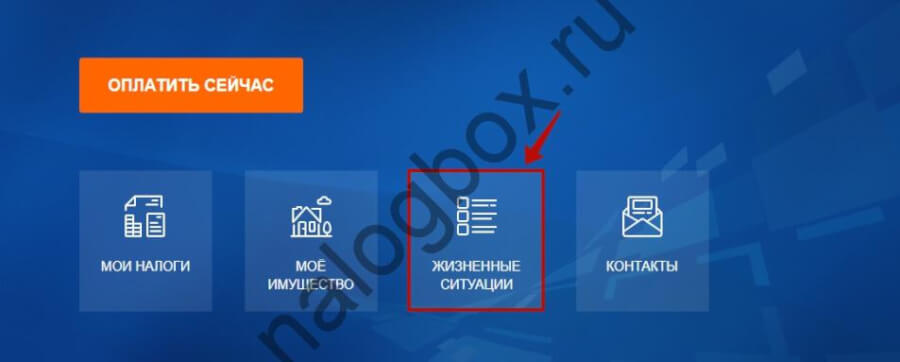

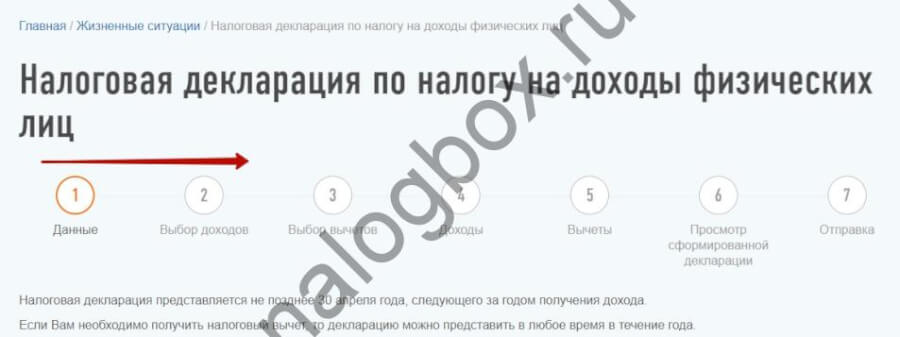

Вход успешно выполнен. Теперь переходим к пошаговой инструкции для получения налогового вычета через личный кабинет налогоплательщика. Последовательность операций:

- Кликаем на «Жизненные ситуации».

- Находим сервис подачи декларации.

Важно!

Продолжение работы возможно только для тех пользователей, кто оформил электронную подпись. Она выдается прямо здесь же в ЛК.

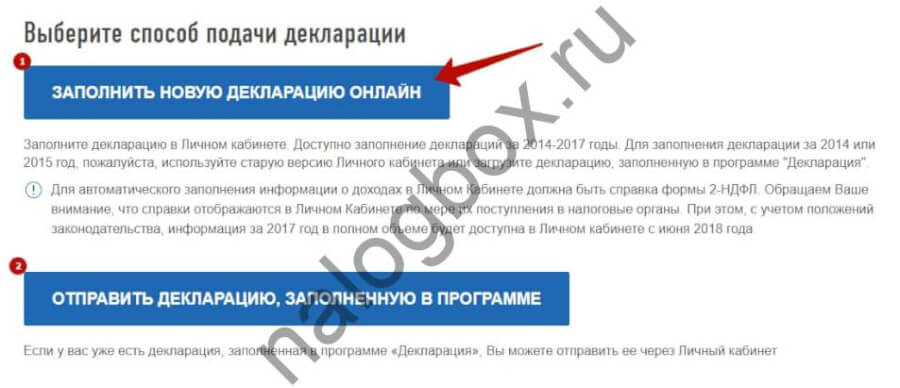

- Появляется два варианта:

- заполнить отчет онлайн;

- подготовить декларацию в специальной программе, после чего загрузить и отправить 3-НДФЛ через личный кабинет. Ссылка для скачивания программы также выложена.

- Выбираем первый вариант и последовательно заполняем предлагаемые вкладки по шагам. Переход от одной вкладки к другой осуществляется кнопкой «Далее».

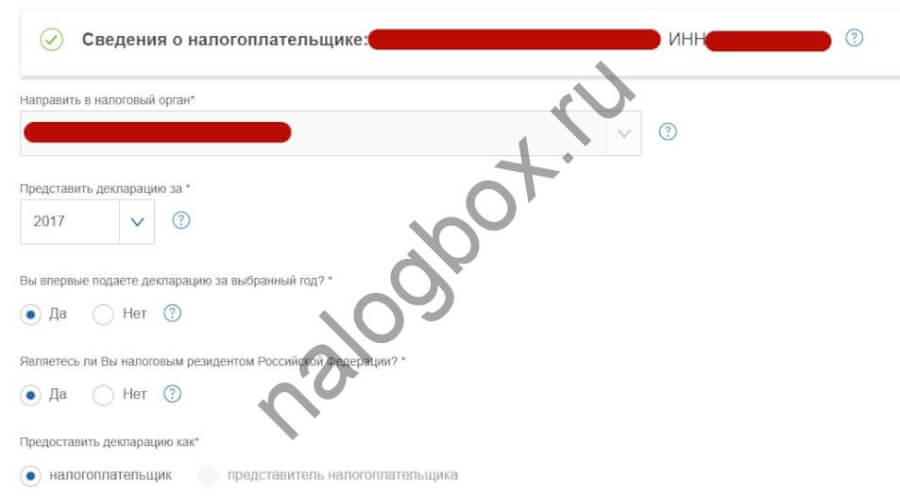

- Шаг 1. Для получения налогового вычета через личный кабинет налогоплательщика проверяем входные данные:

- личную информацию;

- код ИФНС;

- за какой год оформляется отчет;

- впервые подается декларация либо нет;

- считается ли физическое лицо резидентом РФ или нет;

- кто представляет расчет.

В случае необходимости, корректируем те значение, которые поставлены по умолчанию.

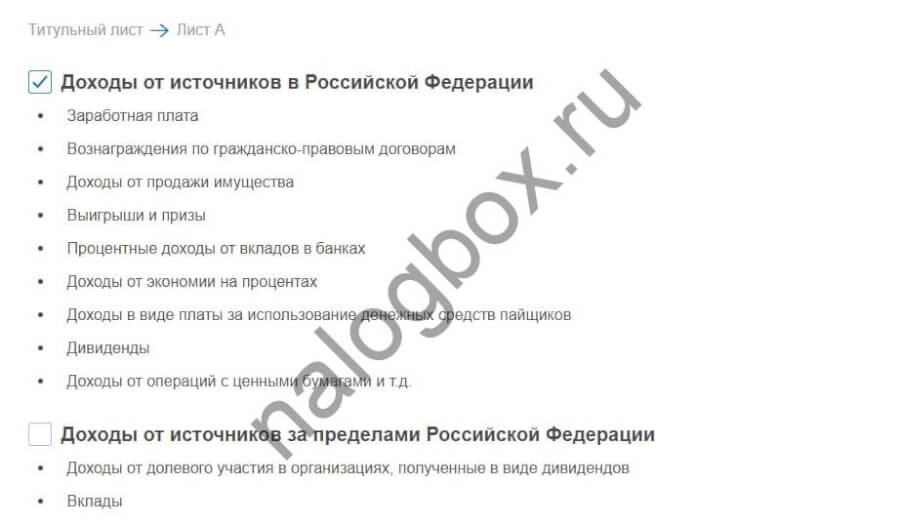

- Шаг 2. Выбираем тип доходов — в России и/или за ее пределами:

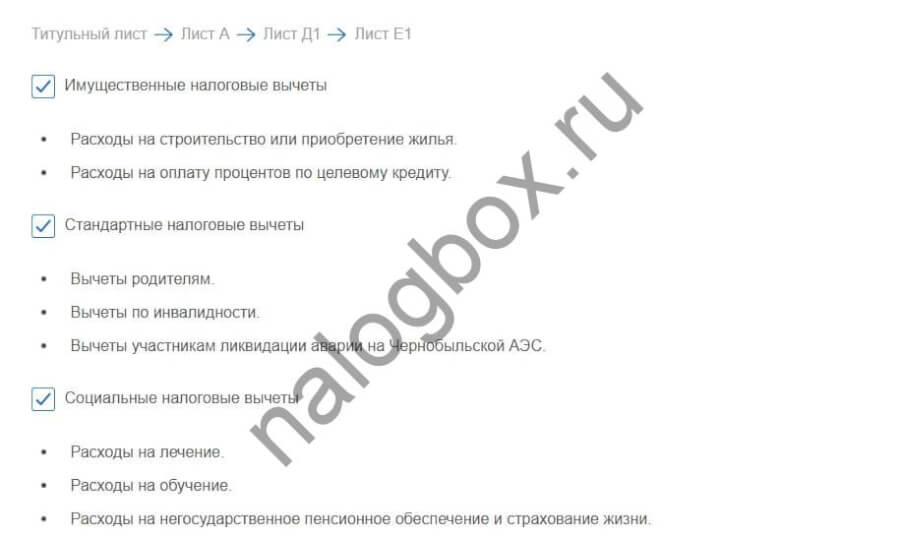

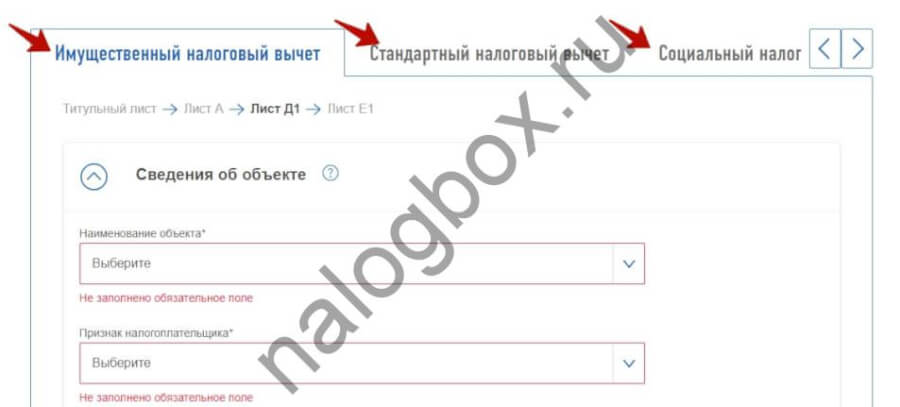

- Шаг 3. Для возврата подоходного налога через личный кабинет выбираем типы заявляемых вычетов.

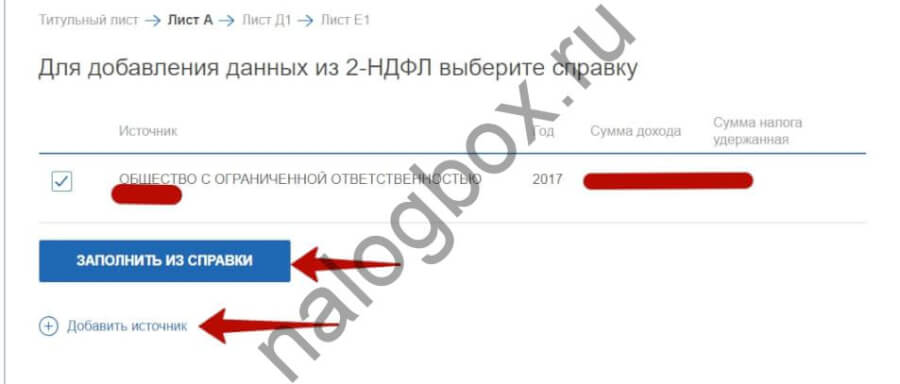

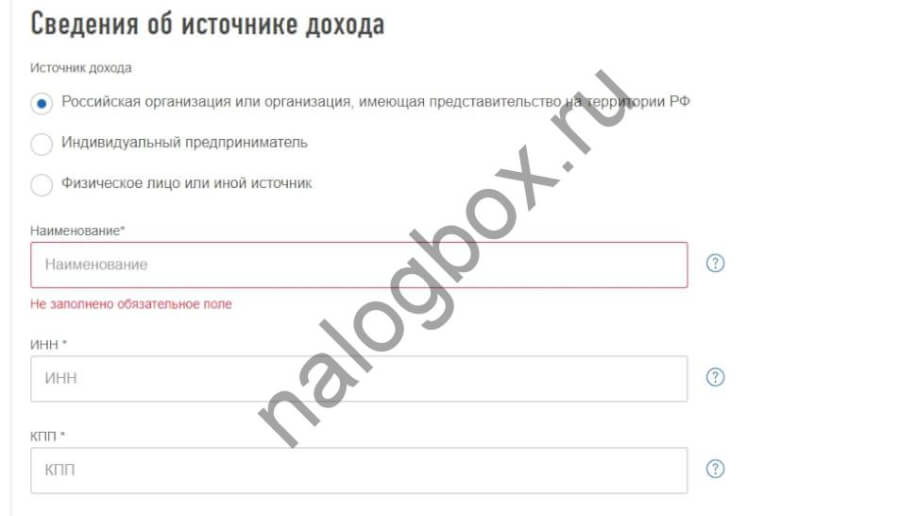

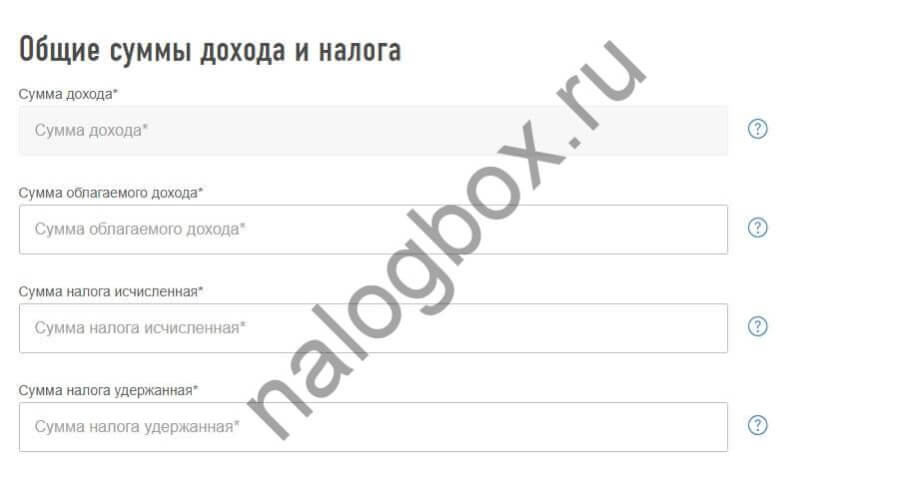

- Шаг 4. Заполняем информацию, которая непосредственно касается полученных доходов. Здесь можно выбрать уже имеющуюся в системе справку 2-НДФЛ или создать новый источник.

Во втором случае придется вручную прописывать:

- сведения об организации;

- помесячно вид и величину дохода.

Важно!

Разрешается добавлять несколько источников дохода, если у вас, например, было не одно место трудоустройства в отчетном году.

Все доходы суммируются и отражаются в графах:

- Шаг 5. Заполняем вкладки для каждого из выбранных вычетов (этапы работы с основными вычетами приведены ниже в статье):

- Шаги 6 (просмотреть созданного расчета) и 7 (отправка) разобраны в отдельном подпункте ниже.

Важно! Возврат налога через личный кабинет налогоплательщика для физических лиц — ваше право, а не обязанность. Если у вас его пока нет, оформляйте декларацию традиционно на бумаге.. Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Что делать если отправлена налоговая декларация 3-НДФЛ с ошибками

Я не случайно затронул этот вопрос. Дело в том, что мне пришлось столкнуться с этой проблемой самому. А именно, при оформлении этой самой декларации с помощью программы «Декларация 2015», каким-то образом у меня выпала цифра налога удержанного. И соответственно в личном кабинете появилась задолженность в сумме аж десяти с лишним тысяч рублей.

Разобравшись я направил электронное обращение в ИФНС. Через несколько дней мне позвонили и девушка с приятным голосом предложила открыть свой личный кабинет и вместе со мной по шагам терпеливо подсказывала как сделать корректирующую декларацию. Признаюсь, тогда я ещё не знал как можно оформить налоговую декларацию 3-НДФЛ прямо из личного кабинета.

Но Вы-то теперь знаете как это делается и в случае ошибки… Смотрим на самую первую картинку этой статьи, то есть вновь выбираем «3-НДФЛ». Теперь Вам уже откроются все Ваши отправленные и заполненные декларации. Здесь жмём на изображение папок, указанное на картинке внизу. Оно означает «Копировать декларацию (создать корректирующую)», то что нам и надо:

Обратите внимание, что на верхней картинке в столбце «Корректировка» в графе завершённой декларации стоит цифра «0». А в Вашей вновь открывшейся, уже заполненной декларации теперь будет стоять цифра «1»:

Остаётся только сделать корректировку, то есть внести изменения там где это необходимо и вновь подать онлайн нашу многострадальную налоговую декларацию 3-НДФЛ через личный кабинет налогоплательщика по отработанной схеме, а потом уже ждать возврата социального налогового вычета за лечение на свой счёт в банке.

Документы необходимые для предоставления вычета

Предоставление стандартного налогового вычета на ребенка носит только заявительный характер. Для этого работник должен предоставить в бухгалтерию по месту труда документы:

- заявление по форме организации;

- удостоверение личности;

- свидетельства о рождении всех отпрысков;

- свидетельства о браке или установлении отцовства, если есть;

- факт подтверждения инвалидности, если имеет место;

- справка с места учебы, когда отпрыск старше 18 лет.

Когда родитель является единственным законным представителем, дополнительно необходим один из документов:

- свидетельство об уходе из жизни второго родителя;

- постановление суда о безвестном отсутствии;

- справка об отсутствии установления отцовства.

Опекуну дополнительно придется принести решение об опеке или договор и приемной семье.

Чтобы оформить возврат денег в налоговой инспекции необходимо дополнительно собрать:

- декларация за год, максимум три;

- справка о доходах с места труда;

- договор обслуживания банковской карты либо счета;

- ксерокопии всей перечисленной документации, кроме справок.

Когда пакет документации лично сдается в налоговой службе, с собой требуется взять оригиналы всех бумаг. Специалист службы сверит с ними копии и отдаст назад.

Когда подаются документы на вычет

Момент предоставления налогового вычета на детей зависит от дня обращения и других факторов:

- при рождении малыша;

- со дня трудоустройства.

Иногда, по каким либо причинам, работник не сразу с момента возникновения права пишет заявление на социальный налоговый вычет. Тогда работодатель должен сделать перерасчет НДФЛ за текущий год. В противном случае заявитель вправе использовать льготу, обратившись в ИФНС.

Максимальный срок, за который инспекция выдаст компенсацию, составляет три года. К примеру, у работника родился ребёнок, но он не сообщил об этом факте по месту труда. Прошло два года, и он узнает о том, что имел право на предоставление вычетов на детей. Чтобы оформить возврат, ему необходимо собрать документацию и сдать ее в ИФНС. Инспекция выплатит ему компенсацию за два прошедших года.

Порядок действий при оформлении вычета через работодателя

Как получить вычет по месту труда, интересует много людей. Работнику рекомендуется придерживаться схемы действий:

- Собрать требуемую документацию.

- Обратиться в бухгалтерию, где рассчитывались доходы. Написать заявление и сдать бумаги.

- Если месяц еще не закрыт для расчета зарплаты, налоговые вычеты на детей будут предоставлены с него. В противном случае, работник получит льготу со следующего месяца.

Когда плательщик НДФЛ работает одновременно в нескольких организациях, оформить налоговый вычет он сможет только в одной из них.

Как получить вычет на детей через ИФНС

Когда льгота не предоставлялась организацией либо не была предоставлена в полном объеме, работник вправе претендовать на возврат денег через ИФНС. Порядок действий, как получить налоговый вычет через инспекцию:

- Заполнить налоговую декларацию. Сделать это можно на официальном сайте либо обратиться за помощью специалистов. Услуга специалиста будет платная. Заполнить документ самостоятельно можно бесплатно. Сайт содержит подробную инструкцию по оформлению.

- Взять справку 2 – НДФЛ у работодателя. Если у заявителя несколько мест труда, справки требуется взять в каждом из них.

- Собрать остальную требуемую документацию.

- Предоставить пакет бумаг специалисту ИФНС.

- Написать два заявления:

- на возврат денег;

- о переводе средств на банковский счёт.

- Если вся документация собрана правильно, специалист принимает ее.

- В течение двух месяцев проводится камеральная проверка. В это время заявителя могут вызвать в инспекцию для разрешения спорных вопросов.

- Если принято положительное решение по выплате компенсации, в течение месяца на банковский счёт получателя переводят деньги.

- При отказе плательщик НДФЛ вправе оспорить решение инспекции в судебной инстанции.

Предоставить документацию в налоговую службу допускается несколькими способами:

- Лично. Это самый распространенный вариант, так как самый быстрый. Также на месте проще сразу решить все возникшие вопросы.

- Отправка пакет бумаг почтой, письмом с уведомлением и вложенной описью. Предварительно все ксерокопии придется заверить.

- Через портал госуслуги. Для этого придется предварительно пройти регистрацию и процедуру подтверждения данных. Также нужно подключить услугу электронной подписи, которая стоит пятьсот рублей в год.

- Через личный кабинет на сайте ИФМС. Для этого тоже требуется предварительная регистрация. Электронная подпись здесь не нужна.

Каждый человек вправе самостоятельно выбрать, каким из способов вернуть деньги. По – прежнему, самым широко используемым вариантом остается личное обращение.

Как узнать о состоянии проверки декларации 3-НДФЛ и возврате налога в режиме онлайн через интернет

Для облегчения информирования налогоплательщиков ФНС разработала специальный интернет-сервис «Личный кабинет налогоплательщика для физических лиц».

С помощью «личного кабинета» можно узнать о суммах начисленных и уплаченных вами налогов, оплатить задолженность по налогам через интернет, обратиться в налоговую инспекцию и отслеживать статус камеральной проверки налоговой декларации по форме № 3-НДФЛ.

Интернет сервис позволяет налогоплательщикам, заполнившим декларацию на получение имущественных или социальных налоговых вычетов, узнать о результатах камеральной налоговой проверки поданной декларации 3-НДФЛ, а также узнать в режиме онлайн статус рассмотрения заявления на возврат налога. Раздел содержит информацию о регистрационном номере поданной декларации, дате регистрации в ИФНС, дате начала и завершения камеральной проверки, стадии камеральной проверки «Начата» или «Завершена».

Для получения доступа в «личный кабинет» нужно обратиться в любую налоговую инспекцию, совсем не обязательно в ту, к которой вы состоите на учете. При себе необходимо иметь паспорт или другой документ, удостоверяющий личность и копию свидетельства о постановке на учет (свидетельство о получении ИНН). Необходимость в копии ИНН связана с тем, что подключение к «Личному кабинету» возможно не только в налоговой инспекции по месту жительства, где о вас имеются данные, но и в других инспекциях, в этом случае необходимо исключить ошибку в номере ИНН.

Заполнить декларацию 3-НДФЛ можно, например, воспользовавшись бесплатной компьютерной программой «Декларация», разработанной ГНИВЦ ФНС России.

Читайте так же: Государства где нет пенсии по старости

Сколько денег мне вернут в случае оформления налогового вычета?

В состав расходов, учитываемых при расчёте имущественного налогового вычета, могут быть включены:

— расходы на приобретение квартиры (доли в ней),

— на погашение процентов по ипотеке, оформленной на покупку квартиры (включая рефинансированные кредиты),

— на приобретение отделочных материалов и оплату работ, связанных с отделкой квартиры, включая разработку проектной и сметной документации на проведение таких работ.

В составе имущественного вычета не могут быть учтены прочие расходы, в том числе связанные с перепланировкой/реконструкцией помещения, покупкой сантехники и иного оборудования, оформлением сделок и т.д.

Максимальная сумма расходов на приобретение недвижимости с которой будет исчисляться налоговый вычет – 2 000 000 рублей. То есть, сумма, которую можно компенсировать составит 260 000 рублей

Максимальная сумма расходов на приобретение жилья при погашении процентов по целевым займам (кредитам) – 3 000 000 рублей. Размер итоговой компенсации может составить 390 000 рублей.

С 1 января 2014 года предельный размер вычета применяется к расходам, понесенным на приобретение как одного, так и нескольких объектов недвижимости. Если налогоплательщик воспользовался правом на получение имущественного налогового вычета не в полном размере, остаток вычета может быть перенесен на последующие налоговые периоды до полного его использования.